Kiemelkedő forrásbevonás a magyarországi kockázati- és magántőkealapoknál

A Magyar Kockázati- és Magántőke Egyesület (HVCA) legújabb jelentése szerint:

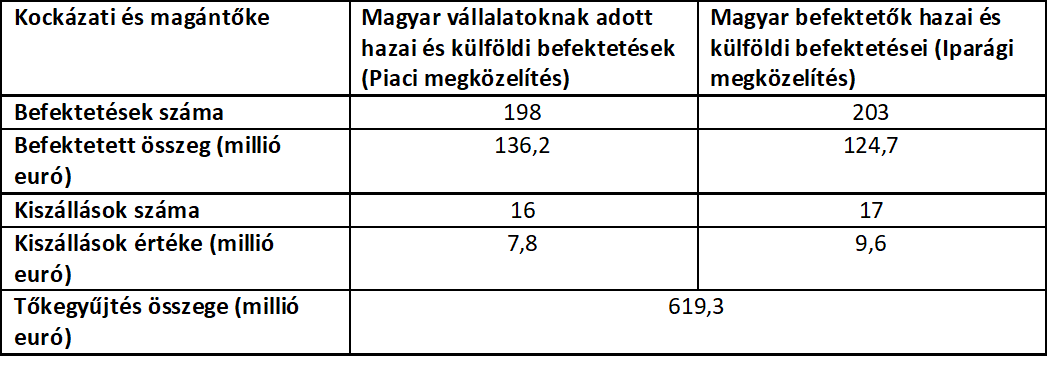

- Tavaly 198 tranzakció keretében magyarországi cégek több mint 136 millió euró értékű kockázati- és magántőke-befektetésben részesültek hazai és külföldi alapoktól.

- A befektetők 16 hazai cégből szálltak ki, a legtöbb esetben management általi kivásárlás útján.

- A jövőbeli befektetések céljára 2019-ben összegyűjtött friss tőke értéke megközelítette a 620 millió eurót

Kockázati- és magántőke-befektetések, 2019

A 2019-es év kiemelkedő volt mind a befektetések, mind a forrásbevonás tekintetében. Elsőre az adatok ugyan nem ezt mutatják, de ha a 2018-as adatot megtisztítjuk az egyetlen nagyértékű magántőke ügylettől, akkor látszik, hogy milyen jelentős volt az előrelépés.

2019-ben 136 millió euró értékű kockázati- és magántőkét fektettek be magyar vállalatokba, összesen 198 tranzakció során. A legnagyobb befektetési összeget, 52 millió eurót start-up fázisú cégek kapták, míg az alapok a legtöbb ügyletet (198-ból 154-et) a magvető szakaszban realizálták.

Ha a piaci statisztika (azaz a hazai vállalatokkal lebonyolított tranzakciók) helyett a magyar kockázati tőkealapok hazai és külföldi befektetéseit vizsgáljuk (szektor statisztika), szintén növekedést látunk. Tavaly 203 befektetést hajtottak végre magyar befektetők belföldön- és külföldön mindösszesen 125 millió eurót befektetve, ami 64 százalékkal több, mint az azt megelőző évben.

2019-ben a korábbi évek trendjei folytatódtak: növekvő számú befektetésre került sor, a súly a nagyon korai fázison volt (elsősorban a Hiventures aktivitásának köszönhetően). A tranzakciók számát tekintve a korábbi időszakokhoz hasonlóan az információtechnológia és kommunikáció (ICT), az üzleti termékek és szolgáltatások, illetve a fogyasztói termékek és szolgáltatások területén történt a legtöbb befektetés, de a biotechnológia is évek óta a vezető szektorok között szerepel. A konkrét számokat nézve azt látjuk, hogy a magyarországi vállalatokba irányuló befektetések darabszámát tekintve az ügyletek több mint fele (55%-a), összértékét tekintve 74 százaléka az ICT, illetve az üzleti termékek és szolgáltatások ágazatában történt. A tranzakciók átlagértékét vizsgálva az üzleti termékek és szolgáltatások és az energia és környezetvédelem került ki győztesként, előbbiben 1,31 millió, utóbbiban 1,07 millió euró volt az átlagosan befektetett összeg.

A 2019-es statisztikákat nézve különösen örömteli volt, hogy már szinte minden érettségi fázisban érezhető mennyiségű tőke került kihelyezésre. 2018-hoz hasonlóan, tavaly a magyar befektetők által itthon és külföldön végrehajtott befektetéseinek többsége (203-ból 153) magvető cégekbe irányult, 33 pedig start-upokba. A befektetett összegek eloszlása kiegyenlített volt: 40% start-up, 28% magvető, 23% késői fázisú, míg 9% növekedő fázisban lévő vállalatokban történt.

2019-ben jelentősen nőtt a befektetések átlagos összege 2018-hoz képest: a start-upoknál az összeg 1,5 millió euró volt, ami 65%-os növekedést jelent, a magvető szakaszbeli cégeknél 225 ezer euró, ami 44%-kal több az előző évinél, míg a késői fázisban az átlagos befektetési érték 2,4 millió eurót tett ki, ami 31%-kal haladta meg a 2018-as értéket.

A magyarországi vállalkozásoknak juttatott befektetések értékének 38 százaléka start-up, 27 %-a magvető, 24%-a késői fázisú és 11 %-a növekvő fázisban lévő vállalatokba irányult.

A tranzakció átlagos értéke 688 ezer euró volt, ami - a nagyértékű kivásárlás hiánya miatt - 62 százalékkal volt alacsonyabb, mint előző évben elért 1,8 millió eurós átlag, míg a korai fázisú cégeknek adott átlagos befektetési összeg jelentősen nőtt 2018-hoz képest

A korábbi évekhez hasonlóan a kiszállásoknál a menedzsment általi visszavásárlás dominál, nagy tranzakcióra vagy tőzsdei bevezetésre tavaly sem került sor kockázati tőkével finanszírozott cég esetében. 2019-ben a magyarországi befektetők 17 kiszállást hajtottak végre összesen 10 szektorban. 6 esetben a management általi kivásárlásra, 3 alkalommal zártkörű értékesítésre került sor, 3 ügyletnél egyéb formában szálltak ki a befektetők, 2 esetben másik pénzügyi befektetőnek való eladással zárult a befektetés, ugyancsak 2 tranzakciónál elsőbbségi részvényvisszafizetéssel, míg 1 társaságot leírtak a befektetők.

Kiemelkedő volt 2019-ben az új alapok forrásbevonása, ami azt vetíti előre, hogy ez a megnövekedett aktivitás a későbbiekben is folytatódni fog. A tavalyi évben magyarországi alapkezelők összesen 619 millió euró értékű forrást gyűjtöttek, ami 37 százalékkal haladja meg a 2018-as értéket. Az alapok legnagyobb befektetői között 2019-ben az állam, a bankszektor és a nagyvállalatok tűntek fel. A források 87,5 százaléka a kelet-közép-európai régióból, 8,1 % Ázsiából és Ausztráliából, 4,5 % pedig egyéb európai országokból érkezett. Ennek hátterében elsősorban az erősödő belföldi, főleg hazai állami finanszírozás áll, szemben a nagy régiós magántőkealapok régión kívüli tőkegyűjtésével. A befektethető források növekedése nyomán várható, hogy a 2020-as év az ideihez hasonlóan kedvező lesz, a Q1/Q2-es leállások ellenére.

„Nehéz röviden értékelni a magyar kockázati tőke iparág 2019-es teljesítményét, összetett, és sokszor egymással ellentétes folyamatok zajlottak a szektorban. Bár a befektetett összeg tekintetében 2018-hoz képest visszaesés látszik, ha a 2018-as adatokat megtisztítjuk egyetlen nagy magántőke tranzakció adataitól, akkor jól látszik, hogy a korai fázisú kockázati tőkebefektetések piacán 2019-ben majdnem duplázódott a befektetett tőke értéke. A tranzakciók számát tekintve 198 tranzakcióval minden idők legjobb évét zárta az iparág. Különösen örömteli, hogy a startup fázist követő későbbi növekedési szakaszban befektetett tőke aránya nőtt jelentősen.

Már-már megdöbbentő növekedést mutatott az új alapokba frissen bevont források értéke. A 2019-ben bevont 619 millió eurónyi friss tőke, ami közel akkora volt, mint az azt megelőző tíz évben összesen megszerzett friss forrás. Bár a statisztika szerint a források „csak” 34%-a származott az államtól, ismerve az új alapokat elmondható, hogy a vállalati szektor és a bankszektor szereplői között is aktívak voltak az állami hátterű intézmények.

Mindezek miatt egyrészt arra számítok, hogy 2019-es piaci aktivitás fennmarad, sőt fokozódhat is 2020-ban, másrészt a kihelyezési kényszer miatt folytatódhat a hazai kockázati tőke portfóliók minőségi romlása is.” tette hozzá Zsembery Levente, az X-Ventures vezérigazgatója.

A 2019 évi statisztikai riport – IMR- elérhető a HVCA weboldalán Statisztikák címszó alatt.